ЕНВД представляет собой специальную схему налогообложения. Этот спецрежим могут использовать как индивидуальные предприниматели, так и ООО. За время своего существования налоговый режим претерпел некоторые изменения: сначала на него в обязательном порядке переводились те, кто занимался определенными видами деятельности, сейчас ЕНВД является добровольным режимом – на него можно перейти и сняться в любой момент.

Важно! Действие главы 26.3 НК РФ продлили еще на три года, поэтому ИП и ООО смогут применять вмененку и дальше. Она будет действовать до 1 января 2021 года.

Сильно облегчить ведение ЕНВД и остальных нюансов ведения бухгалтерии может этот сервис , что бы минимизировать риски и экономить время.

ЕНВД: кто может применять

В плане того, кто может платить налог в соответствии с ЕНВД, в 2019 году никаких особых изменений не произошло. На уплату ЕНВД вправе перейти ИП и ООО, занимающиеся видами деятельности, предусмотренными законодательно. Полный перечень прописан в НК (ст. 346.26), но список, действующий в конкретном регионе, утверждается властями региона в виде закона.

Использовать ЕНВД не обязательно, это добровольное решение ИП – вы можете применять этот спецрежим по собственному желанию, если ваша деятельность присутствует в утвержденном списке. Также возможно применение ЕНВД вместе с другими схемами налогообложения, например УСН.

ЕНВД можно использовать, если вы оказываете или осуществляете:

- бытовые услуги (нужно проверять по ОКУН);

Важно! Про бытовые услуги нужно сказать отдельно, так как по ним с 2017 года действует измененный перечень кодов. Это связано с переходом на новый Общероссийский классификатор ОК 029-2014 (КДЕС Ред.2). Перечень кодов видов экономической деятельности, относящихся к бытовым услугам, и перечень кодов услуг, относящихся к бытовым услугам, определен Распоряжением Правительства РФ № 2496-р от 24.11.2016 г. - ветеринарные услуги;

- услуги, связанные с автотранспортом (сюда относятся пассажирские и грузовые перевозки, ремонтные / технические работы и мойка автотранспорта, сдача мест под стоянку);

- розничную торговлю;

- услуги в области общественного питания;

- торговлю, которая классифицируется как развозная / разносная;

- размещение наружной рекламы;

- временное размещение / проживание населения (на площади до 500 м 2);

- другие.

По пунктам 4 и 5 есть ограничение: эта деятельность должна осуществляться без зала (торгового или для обслуживания посетителей) либо с залом до 150 м 2 .

Для ИП, желающих перейти на ЕНВД, рекомендуется изучить весь список видов деятельности в НК и местные законы того субъекта, где ИП собирается осуществлять свою деятельность. Возможны случаи, когда некоторые виды деятельности подходят для ЕНВД в одном субъекте РФ, и не попадают в их перечень в другом.

Для перехода на ЕНВД, ИП должен оценить свой бизнес на соответствие ограничениям для использования спецрежима. Итак, каким параметрам должен соответствовать ИП и его деятельность:

- среднесписочное число сотрудников ИП за предыдущий год меньше 100;

- ИП не может использовать ЕНВД, если имеет место быть простое товарищество или действуют договорные условия доверительного управления имуществом;

- ИП не передает автозаправочные станции во временное владение / пользование.

Для ООО, желающих использовать ЕНВД важно, чтобы они не считались крупнейшими налогоплательщиками, а доля других юрлиц в их уставном капитале была не больше 25%.

Важно! Все мы помним, что в 2015 году был введен торговый сбор, правда, пока он касается далеко не всех. В связи с этим, ЕНВД теперь не может применяться в отношении тех видов деятельности, по которым в муниципальном образовании введен торговый сбор.

О том, что с 2015 года компаниям и ИП на ЕНВД нужно будет платить налог на имущество, если база для исчисления налога по ним определяется как кадастровая стоимость, мы писали уже давно. Касается это зданий, например, деловых центров или помещения офиса, которые непосредственно используются в деятельности, доходы по которой облагаются по ЕНВД. Регионов, которые приняли в последние два года соответствующие нормативные акты, стало больше, соответственно, и численность плательщиков данного налога в наступившем году возрастет. Напомним, что спецрежимы не освобождают ИП и юрлиц от уплаты налога на имущество, исчисляемого исходя из кадастровой стоимости.

ЕНВД: как ИП стать плательщиком налога

Здесь в 2019 году также существенных изменений не произошло. Чтобы официально стать плательщиком по вмененке, ИП нужно подать в налоговую инспекцию свое заявление. Оно составляется по специальной утвержденной форме № ЕНВД-2 (для ООО – № ЕНВД-1). Это требуется сделать в срок до пяти дней с даты начала деятельности, дающей право использовать этот спецрежим.

Дополнительных документов обычно предоставлять не надо. Налоговая может попросить ИП предоставить копии свидетельств о постановке на учет и о регистрации в качестве ИП (заверенные), а также паспорт.

Если вы только открываете ИП, то заявление о применении ЕНВД подается вместе с комплектом документов при регистрации вас как ИП.

В срок до пяти дней инспекция обязана выдать вам соответствующее уведомление. Дата постановки на учет соответствует дате начала деятельности, возможной согласно требованиям ЕНВД (ее необходимо указать при заполнении заявления).

ИП должен встать на учет по ЕНВД, даже если он уже отмечен в учете в этой же налоговой, но по другим основаниям. Заявление подается по месту фактического осуществления бизнеса. В исключение попадают: торговля развозного характера, реклама на автотранспорте, пассажиро- и грузоперевозки. Важно помнить, что если деятельность ИП распространяется на несколько муниципальных образований, то встать на учет надо в каждом из них.

Чем грозит неисполнение этого пункта? Если ИП не подал заявление о применении ЕНВД в положенный период, то налоговики праве привлечь его к ответственности и взыскать штраф в виде 10% от доходов за этот срок (но не меньше, чем 40 тыс. руб.).

Так как режим ЕНВД добровольный, то от него можно отказаться. Для этого ИП также в период пяти рабочих дней с даты прекращения деятельности, дающей право на использование ЕНВД, или перехода на иную схему налогообложения обязан предоставить заявление, оформленное по форме № ЕНВД-4 (для ООО — № ЕНВД-3).

Вмененка: как сделать расчет налога

Важно! Налог по вмененке исчисляется по ставке в 15% от налогооблагаемой базы – ставка эта стандартная по законодательству. Но с 2016 года органам властей муниципальных образований, городских округов и городов федерального значения дано право на ее снижение. Ставка налога может быть установлена в пределах с 7,5 до 15%..

Для некоторых налогоплательщиков это может оказаться большим плюсом. Почему именно так? ЕНВД выгодно применять, когда фактический доход больше вмененного, так как налог считается именно с последнего. Плюс к этому есть еще и возможность использования пониженной ставки – налоговая нагрузка для некоторых будет снижена.

Налог по вмененке исчисляется по ставке в 15% от налогооблагаемой базы. Для ЕНВД база — вмененный доход – тот, который может получить ИП, чей бизнес обладает некими физическими характеристиками. Считается он как произведение базовой доходности и фактического выражения той или иной физической характеристики и корректируется на специальные коэффициенты.

Для боле простого и удобного ведения бухгалтерского и налогового учетов по ЕНВД рекомендуем пользоваться сервисом «Мое дело» .

Алгоритм выглядит таким образом:

ВД (база) = БД * (Ф1+Ф2+Ф3) * К1 * К2, где

ВД – вмененный доход,

БД – базовая доходность,

Ф – физический показатель бизнеса за конкретный месяц (3 значения = 3 месяца в квартале),

К1 – дефлятор, установленный для ЕНВД;

К2 – коэффициент для корректировки БД.

Рассмотрим каждый элемент формулы.

Базовая доходность — это потенциальная сумма дохода, то есть та величина, которую может получить ИП в результате работы по итогам месяца. Указывается в НК в виде значения на единицу физического показателя. Обе эти величины утверждены НК по всем видам деятельности, соответствующих ЕНВД (ст. 346.29).

Пример: вмененный доход ИП, оказывающий бытовые услуги, без учета корректировки за месяц составит произведение числа работников и базовой доходности в 7 500 рублей. Допустим, работает всего 5 человек, их численность в первом квартале не менялась.

ВД (месяц) = 7 500 * 5 = 37 500 рублей

ВД (1 квартал) = 7 500 * (5+5+5) = 112 500 рублей

Дефлятор (2019) = 1,915, а значение К2 пусть равно 0,8. Вычислим скорректированное значение вмененного дохода ИП за квартал:

- ВД (1 квартал) = 7 500 * (5+5+5) * 1, 915 * 0,8 = 172350 рублей

- ЕНВД = 172 350 * 15% = 25 853 рублей

Физические показатели. Это некоторая характеристика бизнеса ИП. Для каждой деятельности установлен свой показатель.

Пример: для грузоперевозок учитывается число автосредств, для перевозки пассажиров – число мест для посадки.

ИП обязан организовать учет таких показателей, достаточно журнала в свободной форме, где будет отражено изменение его значения по месяцам. Для ООО на ЕНВД подобный учет регламентирован, так как на них возложена обязанность по ведению бухгалтерского учета.

Коэффициенты. Это корректировочные параметры. К1 устанавливает Министерство экономического развития, по сути - это дефлятор. Срок его действия – год. В 2018 значение К1 составляло 1,868, а с 01 января 2019 г. – 1,915.

К2 утверждают власти субъекта РФ с учетом особенностей ведения бизнеса на территории области / края / республики. Отличаться могут не только коэффициенты между субъектами РФ, но и коэффициенты между районными территориями внутри одного региона.

Установить К2 возможно в границах — от 0,005 до 1.

Также возможен вариант, когда установлен не сам коэффициент, а его части – подкоэффициенты.

Пример: на территории некоего города установлено, что величина К2 вычисляется как произведение коэффициентов К2.1 и К2.2. Для вашей деятельности К2.1 = 0,4, К2.2 = 0,9.

При расчете ЕНВД вы должны применять значение К2:

К2 = 0,4 * 0,9 = 0,36

К2 устанавливается на год, если нового закона на территории субъекта РФ не принималось, то в новом году действуют значения К2 прошлого года. Если на территории субъекта РФ вообще нет подобного нормативного акта, то используется К2 = 1 по умолчанию.

При расчете налога по ЕНВД к уплате важно учесть страховые взносы. Итак, какие взносы вообще платятся:

- ИП без работников платит страховые взносы за себя;

- ИП с работниками платит страховые взносы на своих сотрудников по действующим ставкам и за себя.

Страховые взносы при применении ЕНВД возможно принять к вычету в момент расчета налога. Так как, для вмененки налоговый период — квартал, то из суммы налога, подлежащей к перечислению в конкретном квартале, можно вычесть только взносы, перечисленные за этот же период.

ИП обязать произвести перечисление взносов в фиксированной сумме за себя строго до 31 декабря отчетного года. Сумма этих взносов для 2019 года равна 36 238 рублей (29 354 руб. по пенсионному страхованию и 6 884 руб. по медстрахованию).

Платить можно как и раньше: можно разделить эту сумму на четыре части и платить поквартально, а можно единоразово.

Если годовые доходы ИП перевалили 300 тыс. рублей, то разницы превышения нужно еще заплатить 1% в ПФ. Срок оплаты 1% в ПФ — 1 июля следующего года, но не запрещено перечислить деньги и в текущем году.

Важно! В 2019 году Общая сумма взносов по пенсионному страхованию (29 354 рублей +1% от превышения) не может быть больше, чем 234 832 рублей.

ИП может принять к вычету:

- все страховые взносы на себя, если он не нанимает работников;

- страховые взносы за себя и за сотрудников, если они есть (но уменьшить налог можно только на 50% от его суммы) – это тоже одно из изменений, начиная с 2017 года, ранее ИП с работниками мог вычесть только взносы за работников.

Рассмотрим расчеты по ЕНВД на примерах

Пример 1

Представьте, что вы — ИП на ЕНВД в 2019 году. Наемных работников у вас нет. Вмененный доход в годовом измерении с учетом всех корректирующих коэффициентов составляет 270 000 рублей. Как рассчитать налог к уплате за год?

ЕНВД = 270 000 * 15% = 40 500 рублей

Вы заплатили фиксированные страховые взносы за себя в виде 36 238 рублей.

ЕНВД (к уплате) = 40 500 – 36 238 = 4 262 рубля

Если вмененный доход за год составит 600 тыс. рублей, расчет будет выглядеть так:

ЕНВД = 600 000 * 15% = 90 тыс. рублей

Вы перечислили денежные средства в страховые фонды, тогда:

ЕНВД (к уплате) = 90 000 – 36 238 = 53 762 рубля

Но: доход превысил 300 тыс. рублей, поэтому нужно совершить допвзнос по пенсионному страхованию до 1 апреля следующего года в размере 1% от разницы между доходом и 300 тыс.:

(600 000 – 300 000) * 1% = 3 000 рублей

Если вмененные годовые доходы будут существенно больше, например, 16 000 000 рублей, то расчет будет выглядеть так:

ЕНВД = 16 000 000 * 15% = 2 400 000 рублей

Вы заплатили в страховые фонды за себя, тогда:

ЕНВД (к уплате) = 2 400 000 – 36 238 = 2 363 762 рубля

Так как доход превысил 300 тыс. рублей, то нужно доплатить в ПФ до 1 апреля следующего года еще 1% от превышения:

(16 000 000 – 300 000) * 1% = 157 000 рублей, но:

Максимально возможная сумма по пенсионным взносам в 2019 году составляет 234 832 рублей, их них 36 238 рублей вы уже заплатили. В остатке от этого лимита мы имеем 234 832 – 36 238 = 198 594 рублей. Рассчитанные 157 тыс. руб. дополнительного взноса эту сумму не превышают, поэтому доплатить надо все 157 тыс. руб.

Пример 2

Представьте, что вы ИП, вид деятельности - торговля в розницу, площадь зала 30 м2. Работников у вас нет. Базовая месячная доходность в этом случае составляет 1 800 рублей. Дефлятор на 2019 год составляет 1,915, корректировочный коэффициент примем за 0,8. Как рассчитать налог по итогам каждого квартала 2019 года?

ВД = 1 800 * (30+30+30) * 1,915 * 0,8 = 248 184 рубля

ЕНВД = 248 184 * 15% = 37 228 рублей

Допустим, что вы все страховые взносы уже заплатили в первом квартале, тогда сумма к уплате составит:

37 228 – 36 238 = 990 рублей

ВД = 248 184 рублей

ЕНВД = 248 184 * 15% = 37 228 рублей

Все страховые взносы мы уже учли в 1 квартале, соответственно налог к уплате равен 37 228 рублей.

Кроме того, так как доход в годовом исчислении уже больше 300 тыс. рублей, можно начинать платить 1% от превышения:

Допвзнос в ПФ = (248 184 + 248 184 – 300 000) * 1% = 1 964 рубля

Так как этот допвзнос вы платите уже в 3 квартале, то и вычесть его при расчете налога по итогам 3 квартала.

Расчеты в 3 квартале:

ВД = 248 184 рублей, ЕНВД = 37 228 рублей

Налог к уплате:

37 228 – 1 964 = 35 264 рублей

Допвзнос в ПФ = (3 * 248 184 – 300 000) * 1% - 1 964 = 2 482 рубля

ВД = 248 184 , ЕНВД = 37 228 рублей

Налог к уплате:

37 228 – 2 482 = 34 746 рублей

Допвзнос в ПФ = (4 * 248 184 - 300000) *1% - 1 964 - 2 482 = 2 481 рубля (эту сумму вы вправе принять к вычету при расчете налога за 1 квартал уже следующего года)

В итоге:

ВД (за год) составил 992 736 рубля

Взносы в фонды 36 238 6 927 рублей – 1% от превышения (4 446 рублей заплачено в текущем году, 2 481 рублей – уже в следующем).

Всего ЕНВД (к уплате) = 108 228 рублей

В случае, когда платежи страховых взносов за себя осуществляются равными частями 3 квартала – 9 060 рублей и остаток в четвертом – 9 058 рубля, то расчеты будут выглядеть так:

ЕНВД (1 кв) = 37 228 – 9 060 = 28 168 рублей

ЕНВД (2 кв) = 37 228 – 9 060 = 28 168 рублей

ЕНВД (3 кв) = 37 228 – 9 060 – 1 964 = 26 204 рублей

ЕНВД (4 кв) = 37 228 – 9 058 – 2 482 = 25 688 рублей

В данном случае никакой разницы от того, как вы будете платить взносы за себя – одним платежом или равными частями поквартально не будет.

Теперь изменим условия примера, уменьшив площадь зала до 15 м2.

Рассчитаем вмененный доход за 1 квартал:

ВД = 1 800 * (15+15+15) * 1,915 * 0,8 = 124 092 рубля

ЕНВД = 124 092* 15% = 18 614 рублей

Допустим, что вы все страховые взносы уже заплатили в первом квартале, тогда сумма налога к уплате будет равна нулю, так как:

18 164 – 36 238 = - 18 074 рубля

ВД =

124 092 рубля

ЕНВД =

124 092

* 15% =

18 164

рублей

Все страховые взносы мы уже учли в 1 квартале, соответственно налог к уплате равен 18 164 рублей

Расчеты в 3 квартале:

ВД = 124 092 рубля , ЕНВД = 18 164 рублей

Налог к уплате составит те же 18 164 рублей, так как вычитать нам уже нечего.

Допвзнос в ПФ = (3 * 124 092 – 300 000) * 1% = 723 рубля

Расчеты по итогам года (4 квартал):

ВД = 124 092 рублей, ЕНВД = 18 164 рублей

Налог к уплате:

18 164 – 723 = 17 441 рублей

Допвзнос в ПФ = (4 * 124 092 – 300 000) *1% - 723 = 1 241 рубля (эту сумму вы вправе принять к вычету при расчете налога за 1 квартал уже следующего года)

В итоге:

ВД (за год) составил 496 368 рублей

Взносы в фонды 36 238 рублей – фиксированный платеж, 1 964 рублей – 1% от превышения (723 рубля заплачено в текущем году, 1 241 рубль – уже в следующем).

Всего ЕНВД (к уплате) = 53 769 рублей

В случае, когда платежи страховых взносов за себя осуществляются равными частями поквартально, расчеты будут выглядеть так:

ЕНВД (1 кв) = 18 164 – 9 060 = 9 104 рубля

ЕНВД (2 кв) = 18 164 – 9 060 = 9 104 рубля

ЕНВД (3 кв) = 18 164 – 9 060 = 9 104 рубля

ЕНВД (4 кв) = 18 164 – 9 058 – 723 = 8 383 рубля

Итого налог за год сложится в сумму 35 695 рублей, что меньше чем при уплате страховых взносов за себя одним платежом. Разница образуется из-за того, что при уплате всех взносов в 1 квартале нам приходится вычитать всю уплаченную сумму сразу, хотя сумма рассчитанного налога меньше. В итоге получается, что мы не полностью используем возможность вычета, 18 074 рубля у нас просто сгорают, вместо того, чтобы быть учтенными позже.

Пример 3

Представьте, что вы ИП, оказывающий услуги по мойке автомобилей. Вы наняли 6 работников. Рассчитаем налог за 1 квартал 2019 года. Базовая доходность на человека равна 12 000 рублей. Физический показатель – число работников вместе с ИП, равно 7. К1 = 1,915, К2 = 0,8. Вы уплатили за своих работников страховые взносы в размере 60 000 рублей и часть взносов за себя в размере 9 060 рублей.

ВД = 12 000 * (7+7+7) * 1,915 * 0,8 = 386 064 рубля

ЕНВД = 386 064 * 15% = 57 910 рублей

Вы вправе уменьшить налог на величину страховых взносов за работников и за себя, но не более чем на 50%. Общая сумма взносов составила 69 060 рублей, что больше суммы рассчитанного налога.

Значит, уменьшить его мы можем только на 57 910 * 50% = 28 955 рублей.

ЕНВД (к уплате) = 57 910 – 28 955 = 28 955 рублей

Допвзнос в ПФ = (386 064 – 300 000) * 1% = 861 рубль.

Важно! Отдельно хочется остановиться на возмещении расходов на покупку онлайн-кассы. П.2, 3 ст. 1 закона №349-ФЗ от 27.11.2017г. предпринимателям предоставлена возможность вычитать из начисленного налога ЕНВД затраты на покупку онлай-кассы в сумме не превышающей 18 тысяч рублей.

Расходы могут включать в себя не только стоимость самого кассового аппарата, но и фискального накопителя, программного обеспечения, затраты на настройку кассы, ее модернизацию, в случае необходимости.

Также для того, чтобы воспользоваться вычетом, необходимо будет соблюсти некоторые правила:

- касса должна быть включена в официальный реестр ФНС и зарегистрирована в местной налоговой.

- она должна использоваться в деятельности, облагаемой ЕНВД.

- затраты на покупку кассы не предъявлялись к возмещению ранее и не включались в состав расходов по иным системам налогообложения.

Учесть затраты на покупку онлайн-кассы можно будет не ранее, чем она зарегистрирована в налоговой. К примеру, регистрируем в марте 2019 года, к вычету ставим во втором квартале 2019 года.

В том случае, если начисленная сумма налога окажется меньше, чем сумма понесенных расходов, то их остаток можно будет учесть в последующих налоговых периодах. Об этом сказано в официальном письме налоговой №СД-4-3/7542@ от 19.04.2018 г.

Как отчитывается ИП на вмененке

Для составления и сдачи отчетности по ЕНВД также рекомендуем пользоваться сервисом «Мое дело» . Это быстро и просто.

ИП на ЕНВД, должен предоставлять в госорганы отчетность, соответствующую выбранному налоговому режиму:

- до 20 числа первого месяца квартала нужно представить в налоговую за прошедший квартал;

- ИП с работниками нужно представлять .

Организации на ЕНВД представляют еще бухгалтерскую отчетность.

Что касается декларации, то тут есть один нюанс: в этом году в нее внесены изменения. Появился новый 4 раздел, в котором можно будет отразить расходы на покупку онлайн-кассы, соответствующая строка появилась и в 3-ем разделе. Также внесены незначительные изменения и в титульный лист.

В остальном требования к заполнению декларации остались прежними: декларация должна быть заполнена без помарок и ошибок, способных изменить сумму налога к уплате. Подавать ее можно как в бумажном, так и в электронном виде в инспекцию по месту постановки на учет как плательщика ЕНВД.

Компании могут работать, используя разные системы налогообложения. Некоторые организации работают на общей системе налогообложения , кому-то выгодно применять специальные режимы (самыми востребованными являются УСН и ЕНВД). Контрагентам в случае различности систем налогообложения, иногда бывает нужна справка о применяемой системе налогообложения (образец для ОСНО мы рассмотрим ниже).

Как подтвердить применяемую систему налогообложения?

Камнем преткновения обычно становится НДС - компаниям, работающим на общей системе, бывает важно, чтобы контрагенты также применяли ОСНО, в ином случае возникают трудности с предъявлением налога к вычету. Компании же, применяющие спецрежим, освобождены от уплаты данного налога. Если вы получили от контрагента документы с пометкой «без НДС», вы имеете право попросить его предоставить документы, подтверждающие его право не выделять налог.

Может случиться и обратная ситуация - у вас запросят документ и вам понадобится справка о применяемой системе налогообложения. Образец для ОСНО не так просто найти - для подтверждения того, что компания работает на упрощенке, например, можно предоставить копию уведомлении о переходе на спецрежим или информационное письмо по форме 26.2-7 . Для общей системы не предусмотрено формы документа, который бы подтверждал используемую систему налогообложения. Письмо о применении общей системы налогообложения вы не найдете в Налоговом кодексе - формы такого документа не существует. Но надо заметить, и обязанности подтверждать применение ОСНО у налогоплательщика нет.

Некоторые налогоплательщики также понимают под письмом уведомление от налоговой инспекции о том, что налогоплательщик утратил право применять спецрежим и теперь должен использовать общую систему. Такие ситуации имеют место – например, доход организации превысил допустимый для применения спецрежима лимит, или компания решила заниматься видом деятельности, который не попадает под спецрежим. В таком случае налоговая инспекция может направить вам сообщение о несоответствии требованиям применения УСН по форме 26.2-4 и если сообщение соответствует действительности, то стоит отказаться от применения спецрежима. Налогоплательщик обязан прекратить применение спецрежима с начала квартала, в котором допущено несоответствие условиям применения специального режима и перейти на общую систему налогообложения или иной спецрежим, если это возможно.

Так что письмо придется составить самостоятельно.

Письмо о применении общей системы налогообложения: образец

Сообщить о применяемой системе налогообложения контрагенту вы можете в свободной форме. Если ваш партнер запросил у вас документ, чтобы удостовериться в том, что вы применяете ОСНО, вы можете составить информационное письмо о применении ОСНО (образец заполнения представлен в конце статьи), в котором стоит указать следующую информацию:

- название вашей компании, реквизиты;

- сведения о постановке на учет в налоговом органе (в соответствии с регистрационным свидетельством);

- информацию о том, что компания является плательщиком налога на добавленную стоимость, к примеру.

Кроме того, вы можете приложить копию декларации по НДС , документы, подтверждающие уплату налога в бюджет. Письмо необходимо закрепить подписью генерального директора, с указанием должности и ФИО, печатью.

Чтобы стать плательщиком единого налога на вмененный доход, надо лишь уведомить налоговиков о переходе на льготный режим. Сделать это можно в электронной форме через интернет. Никаких дополнительных справок, свидетельств и подтверждений требовать чиновники не вправе.

Минфин России в письме от 1 сентября 2016 г. № 03-11-11/51158 разъяснил порядок перехода организаций и индивидуальных предпринимателей на уплату единого налога на вмененный доход. Кроме того, ведомство уточнило, какие документы необходимо представить вместе с уведомлением о переходе на льготный режим налогообложения. ФНС России, в свою очередь, письмом № СД-4-3/18650 от 03.10.2016 г. разъяснила порядок подачи такого уведомления в электронной форме через сеть интернет.

ЕНВД - дело добровольное

Чиновники напомнили, что выбор режима налогообложения - дело добровольное. На него может перейти любая организация или индивидуальный предприниматель, который работает в сфере розничной торговли и имеет торговые площади, не превышающие площадь 150 квадратных метров. Право на применение ЕНВД не зависит от того, кому продаются товары — гражданам или юридическим лицам.

Законодательство содержит чёткие инструкции относительно перехода на подобный льготные режимы и дает исчерпывающий список представляемых в данном случае документов. Согласно п. 3 статьи 346.28 НК РФ , организации или индивидуальные предприниматели, которые решили перейти на ЕНВД, обязаны в течение 5 дней со дня начала применения льготной системы налогообложения подать заявление о постановке на учет в качестве плательщика единого налога. Соответствующую форму этого документа, порядок ее заполнения и правила передачи в налоговые органы можно найти в приказе ФНС России от 11.12.2012 № ММВ-7-6/941@.

Помимо заявления о постановке на учет в качестве плательщика никаких других документов представлять не надо. Хозяйствующие субъекты не должны подтверждать свое право на применение этого льготного режима налогообложения, поскольку глава 26.3 () не предусматривает таких обязанностей налогоплательщиков. В этом разделе, в частности, отсутствует требование прилагать к заявлению о постановке на учет свидетельства о правах собственности на объект недвижимости, где экономический агент намерен осуществлять свою деятельность, нормативные или правоустанавливающие документы, другие справки.

В разъяснении Минфина уточняется также, что в Налоговом кодексе РФ не предусмотрена обязанность сотрудников территориальных налоговых органов требовать от налогоплательщиков такие документы при постановке на учет, а любые подобные запросы незаконны.

Уведомление в электронной форме

Налоговики разъяснили, что из норм пункта 5.1 статьи 84 Налогового кодекса РФ следует, что налогоплательщик может подать заявление о постановке на учет (снятии с учета) в налоговом органе в электронной форме по телекоммуникационным каналам связи. В этом случае оно должно быть заверено усиленной квалифицированной электронной подписью лица, представляющего это заявление, или его представителя.

Приказом ФНС России от 11.12.2012 N ММВ-7-6/941@ утверждены формы и форматы представления в электронной форме заявлений о постановке на учет и снятии с учета в налоговых органах организаций и ИП в качестве налогоплательщиков ЕНВД. Передача заявления может быть осуществлена через оператора или непосредственно в личном кабинете на сайте ФНС. Служба напоминает, что у ФНС полностью реализована возможность приема заявления в электронной форме и его направление целиком зависит от программного и технического оснащения самого налогоплательщика.

Существует ли определенный образец справки о применяемой системе налогообложения? Какие особенности стоит учитывать налогоплательщикам в 2019 году?

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Известно, что в Российской Федерации нет единой налоговой системы. Стороны сделки могут работать на совершенно разных режимах, что не всегда является для них удобным.

Бывает, что фирма попросту не знает, на какой системе работает их партнер. Тогда возникает вопрос — как узнать используемую систему?

Можно ли где-то взять образец заполнения справки о применяемой системе налогообложения? Когда такой документ необходим?

Общие сведения

Для начала разберемся в нюансах налогообложения разных систем. Кому можно использовать определенный вид режима, в каких случаях такие права теряются?

Выбор режима

Каждый предприниматель и компания со статусом юридического лица имеет право использовать одну из предложенных правительством систем налогообложения, если будет отвечать требованиям, указанным в нормативной документации.

Возможен переход на один из специальных режимов или традиционную систему – ОСНО. Перечислим специальные режимы:

При выборе налоговой системы фирмы учитывают:

- виды деятельности;

- количество сотрудников, которые работают на предприятии по или ;

- соотношение прибыли и затрат;

- наличие ОС;

- участие в уставном капитале учредителей.

Влияющими факторами также является месторасположение компании, величина оборота и т. д. Чтобы не прогадать с налоговым режимом, стоит произвести предварительные расчеты и сравнить результаты.

Кто и на что имеет право?

Разберем, какие особенности каждой системы налогообложения и кем они могут использоваться.

ОСНО

Не существует ограничения по видам деятельности. При использовании режима плательщики обязаны исчислять налог:

Необходимо также платить взносы на страхование во внебюджетные фонды (в ФСС и ПФР) и остальные налоги (на землю, транспорт, за пользование водоемами, за добычу полезных ископаемых и т. д.).

К преимуществам ОСНО можно отнести:

- возможность применения любой компанией;

- она удобна для крупных предприятий;

- допускается возмещение НДС при ведении определенного вида деятельности (при вывозе, ввозе товара, лизинге и т. д.);

- затраты на производственный процесс можно учесть при определении размера налога на прибыль фирмы.

Основные недостатки:

- нужно нанимать бухгалтера по причине большого документооборота и сложного бухучета;

- стоит подавать отчеты каждый месяц в структуры Пенсионного фонда , ФСС , Фонд по обязательному медстрахованию ;

- каждый квартал сдается отчетность по иным видам платежей.

В соответствии с гл. 26.2 НК право на использование данного режима возникает в том случае, когда выполнены такие условия:

Плательщики на упрощенке имеют право не платить:

Остальные налоги и взносы перечисляются по общим правилам ().

Фирмы имеют возможность выбрать один из объектов (согласно ):

Плательщики на УСН уплачивают налоги каждый квартал, а отчет сдают единожды в году. Право применять режим возникает после подачи соответствующего уведомления в отделение налоговой службы ().

К плюсам можно отнести:

- низкие ставки налогов (описаны в );

- простота отчетности;

- минимальное ведение бухучета;

- не нужно представлять отчеты в ФСС, ФОМС.

Но есть и факторы, которые не на руку фирмам и ИП:

- нельзя использовать упрощенку при ведении деятельности, о которой говорится в ;

- при открытии филиала или обособленного подразделения право на применение утрачивается;

- переход на УСН возможно только с начала налогового периода (если не было подано уведомления при регистрации организации);

- при УСН с объектом «Доходы» расчет производится без учета затрат;

- при УСН «Доходы минус затраты» стоит предоставлять доказательства наличия расходов.

ЕНВД

Опираться стоит на порядок, прописанный в гл. 26.3 НК. Применяется такая система налогообложения при ведении тех видов деятельности, что утверждены правительством субъектов РФ. Работать на ЕНВД можно не во всех регионах России.

Уплачиваемые налоги:

- единый налог, рассчитанный с учетом базовой доходности, коэффициентов и физического показателя;

- страховые взносы;

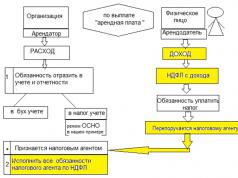

- НДФЛ при выполнении обязанности налогового агента;

- налоги, обязательные для всех предприятий – земельный, водный и т. д.

Виды деятельности, при которых возможно применение вмененки, отражены в . Отчетность должна представляться каждый квартал ().

Преимущества работы на ЕНВД:

К минусам относятся:

- утверждены лимиты физического показателя, при превышении которого фирма не может использовать ЕНВД;

- вести деятельность можно только в рамках того региона, где ООО или ИП становились в качестве плательщика вмененки.

ЕСХН

Регулируется применение системы гл. 26.1 НК. Работать на режиме могут производители сельхозтоваров, которые занимаются растениеводством, животноводством, а также фирмы, что занимаются разведением и промыслом рыбы ().

Те компании, которые занимаются только первичной или промышленной переработкой, не имеют права работать на ЕСХН.

Видео: основная система налогообложения

Плательщики могут не исчислять такие налоги ():

- на прибыль фирмы, кроме тех случаев, когда производится оплата с дивидендов и по иным долговым обязательствам;

- на имущество;

- НДС (кроме импорта).

Переход является добровольным (п. 5 статьи 346.2 НК) на основании уведомления, предоставляемого в налоговые структуры. Использовать данный налоговый режим можно будет с начала нового года (после подачи документов о переходе).

Основное требование, выполнив которое организация сможет работать на ЕСХН – прибыль от деятельности в сельскохозяйственной отрасли не должна составлять меньше 70%.

Не имеет права применять систему ООО и ИП, что производит подакцизный товар, ведут деятельность в отрасли игорного бизнеса, а также казенное, бюджетное и автономное предприятие.

Такой режим может использоваться исключительно индивидуальными предпринимателями.

Работать на ПСН ИП может, если соблюдены такие условия:

- Численность работников не должна превысить 15 человек ().

- Не ведется деятельность, осуществляема в соответствии с договорами простого товарищества и доверительного управления имущественными объектами (п. 6 ст. 346.43 НК).

Лицо освобождается от таких налогов:

- НДФЛ.

- На имущество.

Предприниматели, имеющие патент, не должны подавать декларацию. Перейти на режим можно добровольно, но заявления стоит представить не позднее, чем за 10 дней до осуществления деятельности ().

Допускается одновременное применение ПСН и другого режима (ст. 346. 43 Налогового кодекса).

Нормативная база

Перечислим актуальные документы:

- Нормативный акт, которым утверждено формы документации, утвержден , .

- 1 статьи 346.45 гл. 26.5 НК (об утверждении формы патента).

Справка о применяемой системе налогообложения (образец) в 2019 году

Как доказать, что вы работаете на конкретном виде налогообложения? Существует ли документ, который подтвердит применение ОСНО, УСН или иного режима?

При упрощенке

Налоговая структура не располагает объективной информацией на момент представления заявления о подаче справки о используемом режиме. В виду этого Налоговый орган не имеет основания для подачи таких документов.

Но нормативным документом от 13 апреля 2010 года № ММВ-7-3/182@ утверждено , которая содержит дату подачи уведомления о применении УСН, информацию о представлении за те периоды, в которых использовалась упрощенка.

Обратите внимание, что уже не выдается. То есть, в том случае, когда компания обращается с просьбой выдать справку, что подтвердит использование УСН, инспектор представит «Информационное письмо».

Заявление о предоставлении справки плательщик составляет в свободной форме.

ЕНВД

При работе на ЕНВД фирма не может взять в налоговых органах справку, которая подтвердила бы факт использования вмененки.

В том случае, когда у вас требуют подобный документ, вы можете показать ксерокопию свидетельства о постановке на учет в качестве плательщика единого налога на вмененный доход.

При общей системе налогообложения

Справок, что являются доказательством применения общей системы налогообложения, не существует.

Если контрагенты запрашивают от вас какой-либо документ, чтобы удостовериться в применении ОСНО, вы можете составить письмо, в котором прописать:

- название предприятия;

- сведения о постановке на учет в налоговых структурах (в соответствии с регистрационным свидетельством);

- является ли плательщиком налога на добавленную стоимость.

Далее нужно будет поставить подпись и печать. Если вы желаете узнать, на каком режиме работает контрагент, то можете попросить представить справку о расчетах с госструктурами, где отражаются все уплаченные налоги в соответствии с налоговой системой.

Взять такой документ у представителя Налоговой можно, написав заявление. Представитель выдаст вам такой документ в качестве образца справки о применяемой системе налогообложения ОСНО.

Подтвердить свои доходы может понадобиться в различных жизненных ситуациях, например, при получении банковского кредита, либо при обращении за предоставлением различных льгот в органы Социальной защиты населения или же в Пенсионный фонд Российской Федерации.

При этом работники всех выше указанных организаций требуют для подтверждения дохода абсолютно разную документацию, порой не понимая, что таковая в силу своей специфики просто не может являться таким подтверждением. Ситуаций много, но вопрос один – как подтвердить доход на ЕНВД правильно? Ответ на него Вы найдёте с этой статье.

ВНИМАНИЕ! Начиная с отчетности за IV квартал 2018 года, будет применяться новая форма налоговой декларации по единому налогу на вмененный доход, утвержденная Приказом ФНС России от 26.06.2018 N ММВ-7-3/414@. Сформировать декларацию ЕНВД без ошибок можно через , в котором есть бесплатный пробный период.

Вменённый доход – что это?

При исчислении различного рода налогов используется несколько видов доходов:

- Фактический доход;

- Вменённый доход;

- Предполагаемый доход.

Если с фактическим и предполагаемым доходами все понятно, то вменённый доход представляет собой потенциально возможный доход, который рассчитывается по совокупности условий влияющих на его получение. Этот вариант дохода и используется как раз для расчёта единого налога на вменённый доход.

Система налогообложения ЕНВД

Индивидуальные предприниматели достаточно часто используют ЕНВД. Это такой вид налогообложения, который возможен только для определенных видов экономической деятельности предприятий или предпринимателей. Он основывается на начислении и уплате единого налога на вменённый доход (ЕНВД), который в свою очередь рассчитывается на основании физических показателей, а не вырученных реальных денежных средств.

Важно ! Такой налог не имеет ничего общего с налогом на прибыль или единым налогом УСН, поскольку его расчёт не производится на основе суммирования реальных доходов.

Применение системы ЕНВД

Будет ли возможность у тех или иных организаций или предпринимателей выбрать ЕНВД, согласно пункту 2 статьи 346.26 Налогового кодекса Российской Федерации, определяет конечно же местная власть, то есть разработанное муниципалитетом законодательство. Поэтому говорить о применении ЕНВД организация или предприниматель может только в том случае, если он изучил законодательные акты муниципалитета в сфере налогообложения и нашёл для себя такую возможность.

Возможность использования деклараций на ЕНВД

Поскольку налоговой базой при применении единого налога на вменённый доход является этот самый вменённый доход, который по своей сути является потенциально возможным, а не реальным, то заполняемую декларацию на ЕНВД ни предприниматель, ни организация не имеет права предоставлять в качестве подтверждения своего дохода.

Согласно объяснению Минфина, выраженному в письмах, данная декларация заполняется на основании физических показателей и гипотетической прибыли, что к реальному доходу не имеет ни малейшего отношения.

Важно ! Однако, на практике встречаются случаи, где сотрудники службы Социальной защиты населения или иных служб все же принимали декларацию ЕНВД в качестве доказательства размера дохода. Это в корне не верно.

Возможность ведения книги учета доходов и расходов на ЕНВД

Налоговое законодательство не обязывает индивидуальных предпринимателей и юридических лиц, находящихся на системе ЕНВД, вести учёт доходов и расходов, поскольку налог рассчитывается на основании вменённого дохода, что не имеет отношения ни к реальным доходам, ни к реальным расходам.

Важно ! Для таких организаций имеет смысл вести учёт только тех изменяемых физических показателей, от которых зависит размер ЕНВД.

Так же законодательство в сфере налогообложения не предусматривает обязанности учета дохода для ИП, ООО или ОАО в иных целях. Поэтому практически все организации и предприниматели на ЕНВД не ведут Книги учета Доходов и Расходов, следовательно не могут их предоставлять в качестве доказательств размера получаемого дохода. Однако, те кто применяет на ЕНВД такие книги, могут предоставлять их в различные инстанции. Здесь существует проблема, при подтверждении дохода КУДиР могут не принять, так как без надзора налоговых органов предприниматели могут написать в ней что угодно.

Использование первичной документации при ЕНВД

Единственно возможным вариантом подтверждения доходов на ЕНВД специалисты Министерства финансов Российской Федерации называют использование следующих учётных данных:

- Первичной документации, образующей при получении дохода. К ним можно отнести банковские выписки, кассовые чеки, приходные и расходные ордера, а так же кассовые книги и т.д.

- Доходов и расходов, упрощенный учёт по которым ведётся на основании первичной документации.

Важно ! Организации, которые решили самостоятельно вести учёт доходов и расходов по упрощенной схеме, и разработали для этого собственные формы документов, должны прописать, что такие документы используются исключительно для внутреннего учета.

Применение для подтверждения доходов первички оптимально поскольку налогоплательщикам ЕНВД, согласно п.5 ст.346.26 НК РФ установлена обязательность соблюдать определенный порядок учета и ведения кассовых и банковских операций. Так ИП и ЮЛ должны осуществлять следующие действия:

- Оформлять все кассовые операции (как расходные, так и приходные) соответствующими ордерами.

- Вести кассовые книги, где будут отражаться движения денежных средств: поступление и расход.